23/05/2016 - Acconto IMU e TASI 2016L'IMPOSTA UNICA COMUNALE (IUC) La Legge 27 dicembre 2013 n. 147 (legge di stabilità per l'anno 2014) ha istituito una nuova imposta denominata IUC (Imposta Unica Comunale), con la quale sono state ridisegnate le principali entrate tributarie comunali. L'imposta unica comunale si basa su due presupposti impositivi: - uno costituito dal possesso di immobili e collegato alla loro natura e valore: si tratta dell'imposta municipale propria (IMU), di natura patrimoniale, dovuta dal possessore di immobili, escluse le abitazioni principali, di quelle ad essa assimilate, delle relative pertinenze, nonché dei fabbricati rurali non strumentali; - l'altro collegato all'erogazione ed alla fruizione di servizi comunali. Tale ultima componente riferita ai servizi, a sua volta, si articola in un tributo per i servizi indivisibili (TASI), a carico sia del possessore che dell'utilizzatore dell'immobile, e nella tassa sui rifiuti (TARI), destinata a finanziare i costi del servizio di raccolta e smaltimento dei rifiuti, a carico dell'utilizzatore. In definitiva, la IUC si compone di tre tributi: l'IMU, imposta di natura patrimoniale; la TASI, tributo sui servizi indivisibili che assorbirà la maggiorazione statale sulla TARES; la TARI, tassa sui rifiuti che sostituirà i precedenti prelievi in materia.

L'IMPOSTA MUNICIPALE PROPRIA (IMU) La Legge n. 147 del 27/12/2013 ha modificato l'art. 13 del D.L. n. 201/2011 convertito con modificazioni dalla Legge n. 214 del 2011 stabilendo che l'IMU non si applica al possesso dell'abitazione principale (ad eccezione di quelle classificate nelle categorie catastali A/1, A/8, A/9), ed alle pertinenze della stessa (per pertinenze dell'abitazione principale si intendono esclusivamente quelle classificate nelle categorie catastali C/2, C/6 e C/7, nella misura massima di un'unità pertinenziale per ciascuna delle categorie catastali indicate, anche se iscritte in catasto unitamente all'unità ad uso abitativo).

L'IMU non si applica altresì:

TERRENI AGRICOLI La Legge n. 208 del 28.12.2015 (Legge di Stabilità 2016 - pubblicata sulla G.U. n. 302 del 30.12.2015 – supp. Ord. n. 70) modifica la disciplina di tassazione dei terreni agricoli, ripristinando i criteri di esenzione individuati dalla circolare del Ministero delle Finanze n. 9 del 14 giugno 1993 (pubblicata nel supp. Ord. n. 53 della G.U. n. 141 del 18.06.1993) nonché applicando la stessa esenzione a favore dei terreni agricoli posseduti e condotti dai coltivatori diretti e dagli imprenditori agricoli professionali di cui all’art. 1 del D.Lgs. 29.03.2004, n. 99, iscritti nella previdenza agricola, indipendentemente dalla loro ubicazione; di quelli ubicati nei comuni delle isole minori di cui all’allegato A annesso alla L. 28.12.2001, n. 448 e di quelli a immutabile destinazione agro-silvo-postorale a proprietà collettiva indivisibile e inusucapibile, pertanto, dal 1^ gennaio 2016 non dovrà essere versata l’IMU per i terreni agricoli del Comune di Ostra.

RIDUZIONI - La base imponibile è ridotta del 50% per i fabbricati di interesse storico e artistico e per i fabbricati dichiarati inagibili o inabitabili e di fatto non utilizzati (per il periodo in cui sussistono le condizioni). L’inagibilità o l’inabitabilità è accertata dall’ufficio tecnico comunale con perizia a carico del proprietario. In alternativa, il contribuente ha la facoltà di presentare una dichiarazione sostitutiva, ai sensi del D.P.R. n. 445/2000. La riduzione della base imponibile ha decorrenza dalla data in cui lo stato di inagibilità o di inabitabilità è accertato dall’ufficio tecnico comunale, o da altra autorità o ufficio abilitato, ovvero dalla data di presentazione della dichiarazione sostitutiva, in ogni caso a condizione che il fabbricato non sia utilizzato nel medesimo periodo. Resta fermo l’obbligo dichiarativo in caso di perdita dei requisiti per usufruire della predetta riduzione per inagibilità/inabitabilità. - La riduzione al 50% dell’imposta a favore delle unità immobiliari concesse in comodato d’uso gratuito tra parenti in linea retta entro il primo grado, con contratto registrato, a condizione che l’unità immobiliare non abbia le caratteristiche di lusso e che il comodante, oltre all’immobile concesso in comodato, possieda nello stesso comune un solo altro immobile adibito a propria abitazione principale non di lusso ed il comodatario utilizzi l’abitazione concessa in comodato a titolo di abitazione principale (art. 13, comma 3, lettera Oa del D.L. 6 novembre 2011 n. 201, inserito dall’art. 1, comma 10, let. b), L. 28.12.2015 n. 208);

IL TRIBUTO SUI SERVIZI INDIVISIBILI (TASI) Il tributo sui servizi indivisibili - TASI - è introdotto dal 1° gennaio 2014 a copertura dei costi relativi ai servizi offerti all'intera collettività non finanziati da tariffa, quali ad esempio il servizio di polizia municipale, la pubblica illuminazione, i servizi correlati alla viabilità, alla circolazione stradale, ai parchi, alla tutela ambientale ed al territorio. Presupposto impositivo della TASI è il possesso o la detenzione, a qualsiasi titolo, di fabbricati, ivi compresa l'abitazione principale, e di aree edificabili, come definiti ai fini IMU, ad eccezione, in ogni caso, dei terreni agricoli. La legge n. 208 del 28/12/2015 (Legge di Stabilità 2016) ha previsto che la TASI non si applica al possesso dell'abitazione principale (ad eccezione di quelle classificate nelle categorie catastali A/1, A/8, A/9), ed alle pertinenze della stessa.

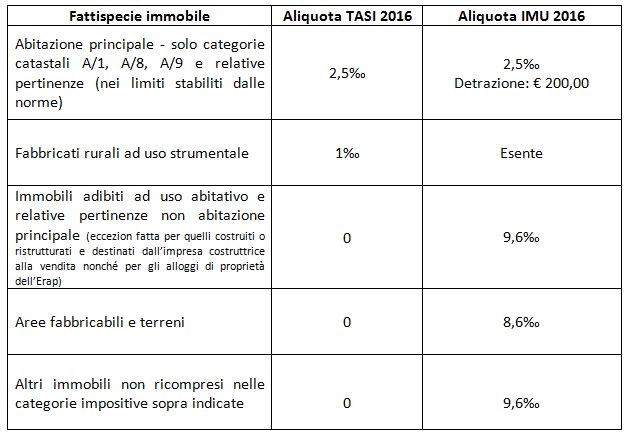

ALIQUOTE IMU E TASI PER L'ANNO 2016 In data 28/04/2016 il Consiglio Comunale ha approvato le aliquote dell'IMU e della TASI per l'anno 2016, le quali vengono di seguito riportate:

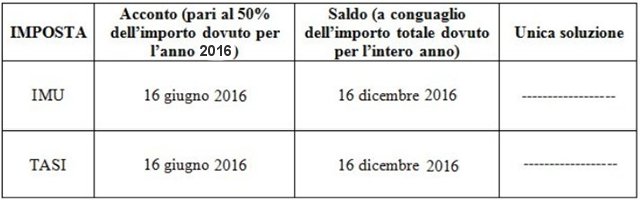

MODALITA' E SCADENZE DI PAGAMENTO IMU E TASI PER L'ANNO 2016 Il calcolo dell'imposta municipale propria (IMU) e del tributo sui servizi indivisibili (TASI) deve essere effettuato in autoliquidazione dal contribuente; i relativi versamenti devono essere eseguiti nel rispetto delle seguenti scadenze:

L'IMU e la TASI devono essere corrisposti mediante modello di versamento F24 oppure mediante apposito bollettino di c/c postale da reperire presso gli uffici postali. In caso di utilizzo del modello F24, va compilata la sezione "IMU ed altri tributi locali", con l'indicazione dei codici tributo sotto indicati e del codice Comune F401 per i versamenti da effettuare a favore del Comune di Ostra:

Codice Tributo Codice Tributo Comune Stato IMU per abitazione principale e relative pertinenze..............................3912 IMU per terreni.................................................................................3914 IMU per aree fabbricabili...................................................................3916 IMU per gli altri fabbricati .................................................................3918 IMU per fabbricati categoria D - Quota corrispondente all'aliquota base dello 0,76% riservata allo stato................................3925 IMU per fabbricati categoria D - Incremento deliberato rispetto all'aliquota base riservato al comune......................................3930 TASI per abitazione principale e relative pertinenze.............................3958 TASI per immobili rurali strumentali all'attività agricola.........................3959

ATTENZIONE: Nel calcolo IMU e TASI è necessario aggiornare l'aliquota da applicare in base alla casistica di interesse di ciascun contribuente. Le aliquote da inserire sono quelle sopra riportate.

Per conoscere la rendita catastale Per conoscere la rendita catastale è disponibile sul sito dell'Agenzia del Territorio un apposito servizio.

|